A pesar de ser algo muy buscado, no siempre es necesario saber que hacen o qué estrategias siguen los operadores institucionales; una adecuada interpretación del comportamiento de la gran mayoría o “el rebaño”, puede ser también una buena metodología para subirse y fluir con una tendencia de fondo.

Esa interpretación sobre cómo actúa “la masa”, la podemos encontrar en muchos libros de trading, en los que se marcan las pautas a seguir para colocar los stop loss una vez se abre una operación en el mercado.

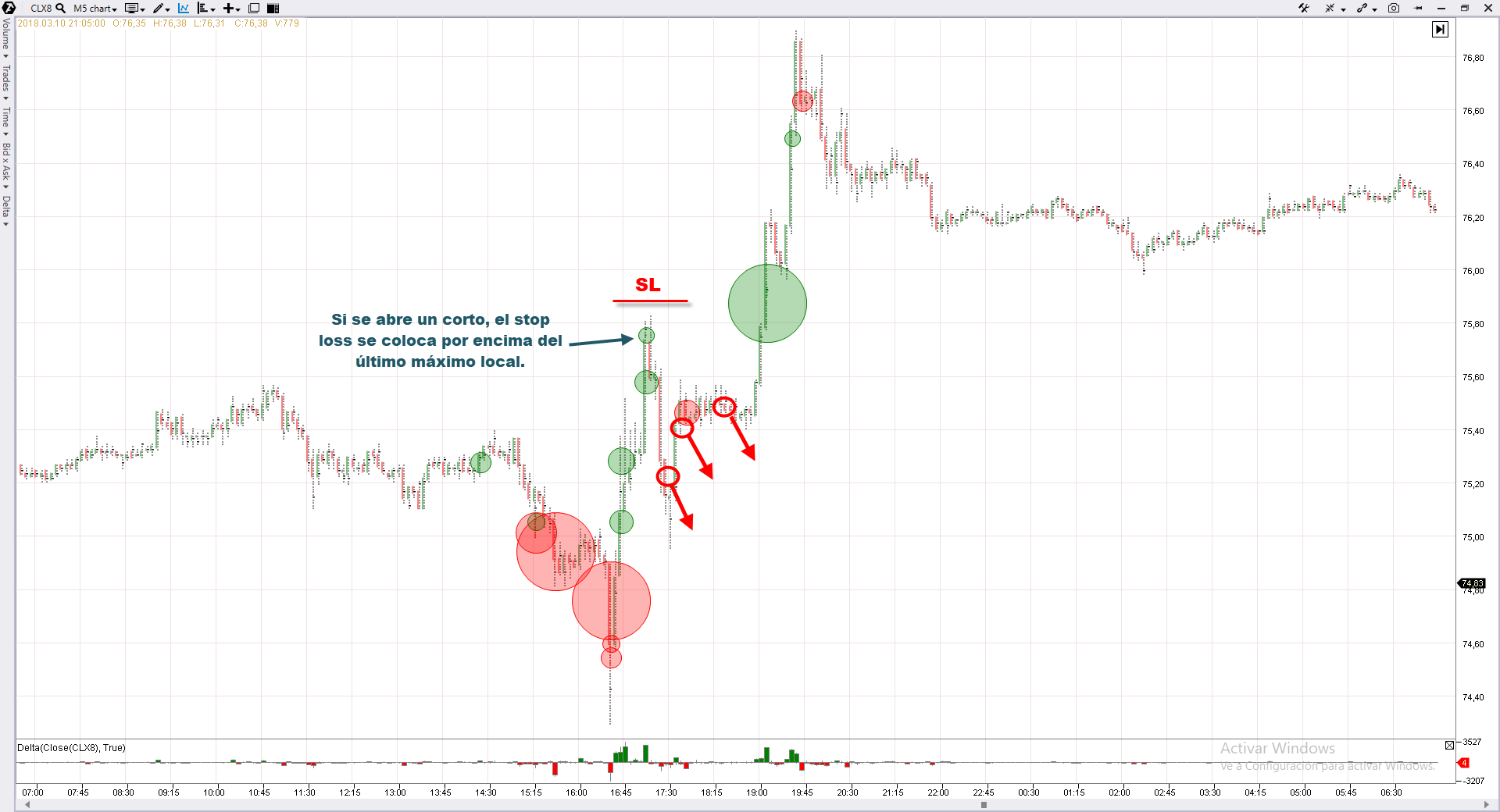

Si se abre un largo, el stop loss se sitúa debajo del último mínimo local, y si se abre un corto, el stop loss se coloca por encima del último máximo local. Es una estrategia muy básica, pero que acaba siguiendo una gran mayoría en el mercado:

Esta actuación masiva provoca que en ciertos lugares (normalmente en esos máximos y mínimos locales comentados) haya una gran concentración de stop loss.

Si el precio no da la razón a esa mayoría yéndose en dirección contraria a la esperada y haciendo saltar/activar los stop loss, habrá un incremento de órdenes que reforzarán el impulso que el precio haya tomado.

Como ejemplo de lo anterior, mostramos la siguiente imágen, en la que se puede observar un movimiento alcista de fondo. En la corrección del mismo (de las 17h a 17h 30m), una gran mayoría de los operadores que abran cortos, colocarán sus stop loss por encima del último máximo local (17h).

Si el precio finalmente les quita la razón y se va a largo, en su camino activará todos esos stop loss que darán lugar a un refuerzo del impulso alcista, en base al mecanismo de cruce de órdenes sabemos que cuando se abren operaciones a corto, para cerrarlas en caso de pérdida se colocan stop loss o lo que es lo mismo, órdenes contrarias a la inicial:

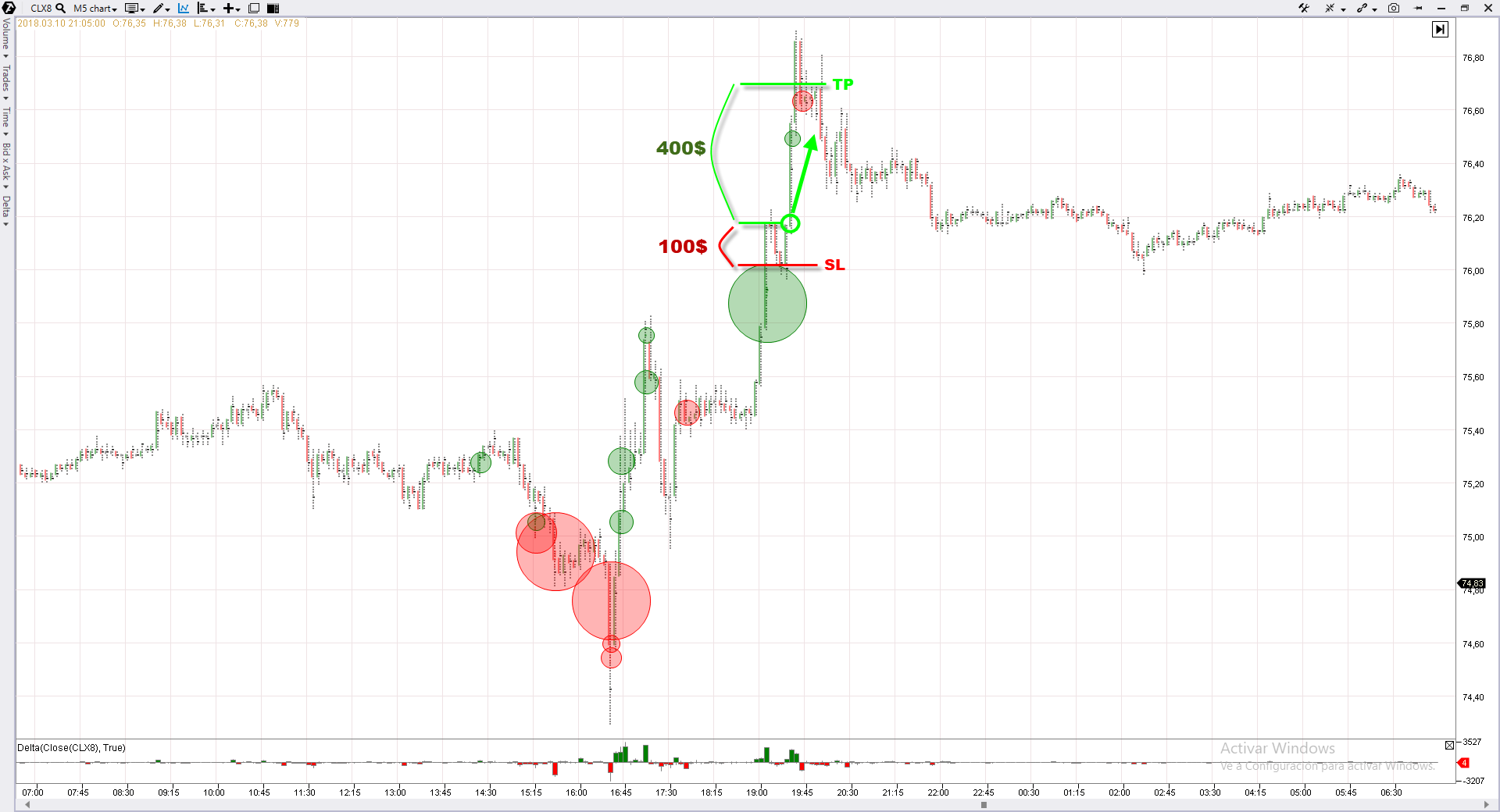

La extensión total alcista de unos 87-96 ticks (hasta las 19h 45m – 20h), es difícil de aprovechar en su totalidad, pero sí que se puede trazar una estrategia scalping con un beneficio/pérdida de 2/1, 3/1 o incluso 4/1, buscando en este último caso con un stop loss máximo de 10 ticks, un take profit de 40 ticks, lo que nos reportaría unos 400$ de beneficio por contrato:

Este tipo de entradas da un beneficio considerablemente rápido, siempre que hayamos tenido bien definidas las fases previas:

1. Tener bien definida la tendencia de fondo y tener claro que en rangos (precio sin tendencia), este concepto no funciona.

2. Tener bien localizado un mínimo o máximo local, dependiendo de la tendencia de fondo del instrumento.

3. Esperar a ver la interacción del precio con la zona en la que están situados esos stop loss comentados, y en ese momento, buscar la entrada según nuestra propia estrategia o algoritmo que nos refuerce la operación.

En contraposición a este último gráfico de Order Flow, mostramos un gráfico de velas japonesas, que refleja la falta de información que supone un gráfico donde solo se muestra el high-low y open-close de cada vela. Incluso incorporando un indicador de volumen para cada vela a este tipo de gráfico, queda en evidencia la pérdida de información que conlleva una menor profundidad de visión de mercado:

Esperamos que esta reflexión os sirva para dar un punto adicional de claridad, ayudando a vuestra interpretación y conocimiento del funcionamiento del mercado de futuros.

Este artículo puede complementarse con el vídeo que lo ilustra, siguiendo este enlace – https://youtu.be/K-n7OesoH64

Un saludo! 🙂

![Atrapamos compradores y vamos a por sus Stops – Scalping [Caso Práctico] disciplina para trading](https://armagafx.com/wp-content/uploads/2018/04/Atrapamos-compradores-y-vamos-a-por-sus-Stops-–-Scalping-Caso-Practico.jpg)