En éste artículo responderemos a varias preguntas vínculadas con las ineficiencias y te mostramos un caso práctico del martes 13 y… sin supersticiones.

Entonces, ¿habías oído hablar sobre las ineficiencias?, ¿sabes qué son los “Swepts“?, ¿por qué los operadores se fijan en ellas? y principalmente, ¿cómo las podemos aprovechar?. Primero veamos,

¿Qué es un “Swept”?

La palabra “Swept” proviene de la terminología de los mercados financieros y describe un tipo de acción determinada, la podemos traducir literalmente al español como “barrido“. Esa acción se lleva a cabo de forma muy agresiva, de modo que se introducen más órdenes activas de las que, los niveles de órdenes pasivas pueden absorber y con el resultado de un barrido continuado en varios niveles consecutivos.

Para que entiendas mejor el concepto, te dejo un vídeo de nuestro canal de YouTube en el minuto exacto donde explicamos con detalle el mecanismo de cruce de órdenes >>> Ver vídeo “Cómo leer el gráfico de Order Flow”.

(Te recomendamos puedas verlo completo, el vídeo contiene información muy útil).

¿Qué es una ineficiencia?

Si te parece bien, seguiremos haciendo referencia al término en español y a partir de ahora “Swept” lo llamaremos “barrido“. Esa agresividad producida por una entrada masiva de órdenes y como resultado el barrido de uno o varios niveles, los cuales se quedan sin cruzar órdenes en su parte del Ask o Bid, crea vacíos en los niveles de negociación o ineficiencias. Resumido, son el nivel o niveles, donde el precio no ha tenido contra-partida pasiva durante el proceso de barrido.

Las ineficiencias en instrumentos poco líquidos y volátiles son muy habituales, incluso no se corrigen en muchas de las ocasiones. En cambio, un instrumento tan líquido como el ES (miniSP500), tiene un porcentaje muy alto de corregirlas. Tener el dato en consideración puede ayudarnos en nuestra operativa.

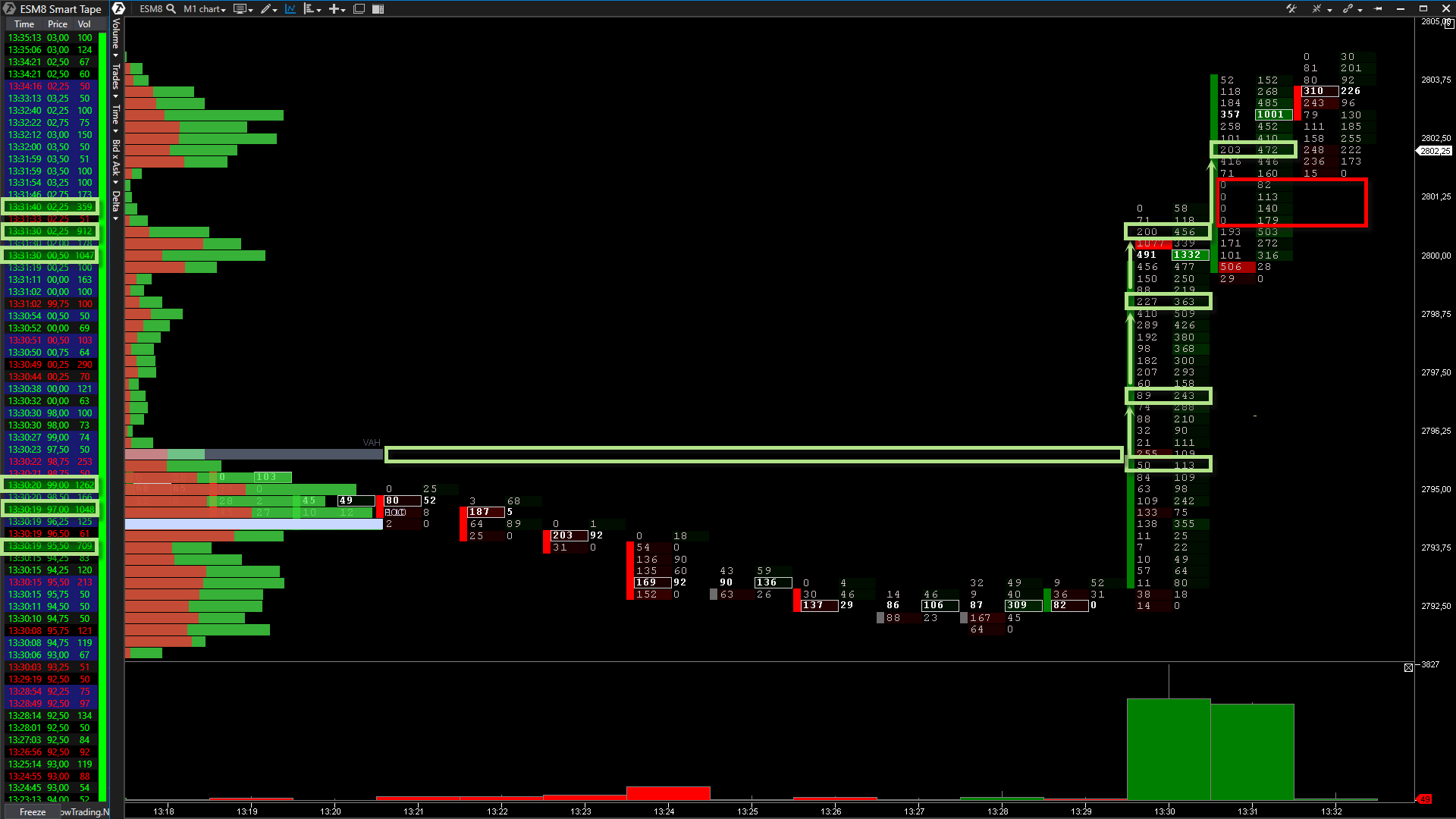

Vayamos al caso práctico para ver el contexto, el barrido, la ineficiencia y el resultado. Instrumento ES, franja de premercado del martes 13 de marzo.

Gráfico nº1 (click para ver en pantalla completa)

Gráfico nº1 (click para ver en pantalla completa)

Vemos la acción agresiva con el Gráfico Nº1, llevada a cabo con órdenes activas para salir del rango de mayor negociación del día. En la parte izquierda y gracias a la cinta he marcado los volúmemes importantes de compras que han generado el impulso alcista.

En el gráfico cada uno de los volúmenes con la reacción del precio y el desequilibrio al alza rompiendo y desplazando el precio por encima del nivel VAH. La zona roja marcada nos muestra durante 4 niveles consecutivos en la parte del BID y a causa de la agresividad, niveles donde no ha habido contra-partida con su cruce con órdenes pasivas y se crea la ineficiencia.

Tenemos en cuenta la ineficiencia y la tendencia que tiene el ES en corregirlas. Por otro lado, los que operamos observando el Market Profile sabemos que un agotamiento a la salida del rango de mayor volumen de negociación, normalmente precisa del testeo sobre la zona de equilibrio, la de mayor negociación.

Gráfico nº2 (click para ver en pantalla completa)

Gráfico nº2 (click para ver en pantalla completa)

En el Gráfico Nº2, seguimos visualizando el precio y el volumen, entradas de compras y el precio ha dejado de reaccionar, no se desplaza acorde con las entradas de compras que podemos ver en los clústers de Order Flow. La cinta está congelada para tener localizadas las últimas entradas de compras y ver como se respetarán o no, los niveles de compra previos.

Determinamos como se está nutriendo de compradores que buscan la continuidad alcista, lo peor sería ponernos largos teniendo una ineficiencia por corregir con posibilidad de regreso al nivel VAH. Es más certero pensar en la posibilidad de entrar en corto en cuanto veamos una iniciativa vendedora. La gestión sería, asegurar la operación cuando corrija la ineficiencia y dejar correr una operación con destino al VAH.

Gráfico nº3 (click para ver en pantalla completa)

Gráfico nº3 (click para ver en pantalla completa)

Gráfico Nº3. Gracias a considerar la ineficiencia y su alta probabilidad de corrección, hemos podido evitar ponernos largos en un punto donde no correspondía y con la posibilidad de entrar en una operación en corto impulsados en la iniciativa vendedora con primer objetivo el corregir la ineficiencia, proteger la operación y buscar el test del VAH. Una operación con un buen ratio de beneficio / riesgo.

¿Te interesaría saber más?. Ahora tienes la oportunidad, convocatoria de formación en el enlace: Order Flow con plataforma ATAS.

Te invitamos a compartir el artículo en las redes sociales y si quieres recibir más contenidos relacionados con el trading… ¡Suscríbete a nuestra Newsletter!

![Atrapamos compradores y vamos a por sus Stops – Scalping [Caso Práctico] disciplina para trading](https://armagafx.com/wp-content/webp-express/webp-images/uploads/2018/04/Atrapamos-compradores-y-vamos-a-por-sus-Stops-–-Scalping-Caso-Practico.jpg.webp)